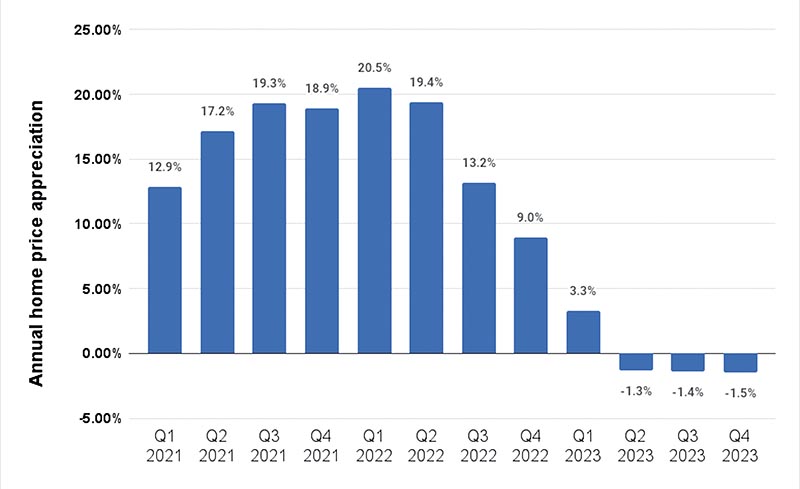

Po raz pierwszy od dziesięcioleci ekonomiści rządowej agencji obrotem nieruchomości Fannie Mae przewidują spadek cen nieruchomości o 1.5% oraz spadek obrotów o 21% w 2023 w obliczu walki FEDu z inflacją.

Ekonomiści Fannie Mae – rządowej agencji i banku gwarantującego obrót nieruchomościami – przedstawili właśnie najbardziej pesymistyczną prognozę dot. mieszkalnictwa od lat: ceny domów w 2023 spadną o 1.5%, a obroty branży nieruchomości o 21%. Wszystko w czasie gdy Bank Rezerw Federalnych usiłuje powstrzymać galopującą inflację. “W ciągu ostatnich kilku miesięcy rynki z niechęcią reagowały na starania FEDu w obniżeniu inflacji, a chwilami wydawało się, że bank rezerw federalnych wygrywa batalię z rosnącymi cenami produktów i usług, jednak na dzień dzisiejszy FED ponowił swoje “resolve” do walki z inflacją poprzez dalsze zaostrzanie polityki monetarnej. Oczywiście, efekt hamowania rynku nieruchomości przez rosnące oprocentowanie był do przewidzenia, a ceny domów zaczęły powoli spadać” – poinformował naczelny ekonomista Fannie Mae Doug Duncan.

Niedawno swoje zyski raportowały amerykańskie banki. I choć same raporty wskazywały na solidne zyski w trzecim kwartale, inwestorzy wskazują na niepokojące wskazówki dotyczące przyszłości mieszkalnictwa, które zwiastować mogą kryzys.

JPMorgan Chase ogłosił, iż udzielanie pożyczek hipotecznych w trzecim kwartale spadło o 34% w porównaniu z tym samym okresem roku ubiegłego, a Wells Fargo zanotował spadki na poziomie 52% w tym samym okresie. Spadki przypisywano głównie gwałtownym wzrostem oprocentowania skutkującym spadkiem zainteresowania kredytobiorców. Po serii podwyżek oprocentowania przez FED, oprocentowanie kredytów hipotecznych osiągnęło najwyższy poziom od 2002 roku. Wyżej oprocentowane kredyty z napompowanymi w czasie pandemii cenami nieruchomości spowodowały wybuchową mieszankę, która spowolniła rynek z niespotykaną mocą.

I choć ceny domów nadal rosną, tempo owego wzrostu gwałtownie maleje. Wg Indeksu CoreLogic Case – Shiller ceny wzrosły w lipcu o 15.8% w ujęciu rocznym i 18.1% w czerwcu. Różnica owych 2.3% jest największym wyhamowaniem ceny w historii indexu. “To najostrzejsze załamanie rynku od krachu roku 2008,” kwituje naczelna ekonomistka Redfina Daryl Fairweather. Widać to doskonale w powiatach Cook i DuPage aglomeracji Chicago, w których tendencja hamująca wzrost widoczna jest tydzień po tygodniu.

Rezerwa Federalna wita taki rozwój wydarzeń z radością. Za nami okres wyjątkowo gorącego rynku nieruchomości w całym kraju – powiedział prezes FED Jerome Powell – jednak na dłuższą metę popyt i podaż na nieruchomości muszą zostać bardziej zbalansowane, aby ceny zaczęły rosnąć w rozsądnym tempie i aby ludzi ponownie było stać na zakup domu.

Obroty branży nieruchomości spadły w sierpniu siódmy miesiąc z rzędu, a sprzedaż na rynku wtórnym domów jednorodzinnych, mieszkań i kooperatyw była mniejsza o 19.9% w porównaniu z ubiegłym rokiem – jak podaje NAR.

W komentarzu do prognozy Fannie Mae przeczytać możemy, że obecna sytuacja w niczym nie przypomina sytuacji sprzed Wielkiej Recesji roku 2008. A wszystko przez to, iż dzisiejszy rynek mieszkaniowy i kredytowy jest zupełnie inny: większość Amerykanów posiadających domy ma spłacone w nich przynajmniej 50% wartości, a w rezultacie krachu 2008 roku rynek pożyczek hipotecznych został na tyle uregulowany, że pożyczki ze zmiennym oprocentowaniem i egzotyczne produkty pożyczkowe (zwane swego czasu sub-primie) nie są praktycznie używane. Zacieśnione zostały także znacznie kryteria wydawania promes pożyczkowych (pre-approval) co oznacza, że na rynku znajdują się osoby, które rzeczywiście stać na zakup nieruchomości. Skontrastować to należy z rokiem 2008, kiedy w programie Nightline telewizji ABC prezentowano historię kalifornijskiej pani sprzątającej domy, której zarobki wynosiły nawet 80 tysięcy dolarów rocznie, a wydana jej została pożyczka hipoteczna na 3.5 miliona dolarów. Dziś o podobnej sytuacji “pożyczki na piękne oczy, czy prawo jazdy” nie ma mowy.

Przede wszystkim jednak inwentarz dostępnych nieruchomości pozostaje historycznie niski co zapobiegać będzie wszelkim drastycznym spadkiem cen. “Na początku pandemii brakowało nam 5 milionów domów i końca tych braków na razie nie widać” – zapewnia naczelny ekonomista Stowarzyszenia Pośredników Nieruchomości (National Association of Realtors) Lawrence Yun w raporcie za wrzesień.

Właściciele domów z nisko oprocentowanymi kredytami niechętnie decydują się na sprzedaż i następne kupno z dwukrotnie wysokimi kredytami (znane jako Mieszkaniowe Złote Bransoletki), jednak bankierzy zgodni są co do tego, iż powtórka 2008 roku jest bardzo mało prawdopodobna, a to dlatego, że przez ostatnią dekadę posiadacze nieruchomości zbudowali w nich pokaźne zasoby kapitału (equity). W czasie, gdy pomimo turbulencji w branży Real Estate zatrudnienie i wzrost płac w amerykańskiej gospodarce pozostają na plusie, właściciele domów są w stanie spłacać swoje kredyty i nie są zmuszani do sprzedaży, czy utraty swych nieruchomości w foreclosure, jak miało to miejsce w roku 2008.

W mieście Chicago do czynienia mamy z połączeniem efektów studzenia ekonomii poprzez podnoszenie stop procentowych z sezonomym ochłodzeniem aktywności. Jak informuje Chicago Association of REALTORS® sprzedaż domów we wrześniu spadała siódmy miesiąc z rzędu, jednak w porównaniu z innymi metropoliami Wietrzne Miasto przechodzi korektę bardzo łagodnie. We wrześniu 2022 w mieście Chicago sprzedano w sumie 2,050 domów: spadek o 23.5% w porównaniu z wrześniem 2021 roku. W tym samym czasie ceny ustabilizowały się wokół mediany wynoszącej $320,000. Domy pozostawały we wrześniu na rynku średnio 60 dni, co również jest niezmienne od ubiegłego roku. Spada za to ilość domów dostępnych na rynku: w porównaniu z wrześniem 2021 r. we wrześniu tego roku ilość ofert na rynku spadła o 17.9% do 7783 ofert z czego 4,571 było nowymi na rynku ofertami.

Na początku listopada dane ekonomiczne pozwalają z pewnością stwierdzić, iż podczas najbliższego spotkania Bank Rezerw Federalnych podniesie oprocentowanie o kolejne .75% kontynuując dalsze “hamowanie z użyciem hamulca ręcznego” amerykańskiej ekonomii. Pierwsze rezultaty widać właśnie w branży nieruchomości, która tradycyjnie jest początkiem efektu domina: nie kupimy domu, to nie zrobimy w nim remontu, a za nim – nie skorzystamy z wszystkich usług i produktów z tym związanych. W ten właśnie sposób przebiega “studzenie” ekonomii. Jednym ze wskaźników, które powinniśmy obserwować: bezrobocie. Tu również rozpoczęło się od masowych zwolnień w sektorze Real Estate, Finansów i FinTech (technologii finansowych). Firmy tych sektorów zwalniają tysiące pracowników dziennie w obliczu pesymistycznych prognoz. Zaciskanie pętli oprocentowań zakończy się, gdy stopa bezrobocia zacznie poruszać się w stronę magicznej bariery 4%, a “złotym środkiem” byłoby bezrobocie pomiędzy 4 a 5%, które będzie najlepszym dowodem na to, iż polityka FEDu przynosi rezultaty. Póki co ból odczuwać będą nie tylko obecni i przyszli właściciele domów. Oprocentowanie pożyczek samochodowych i kart kredytowych osiągnęło najwyższy poziom od prawie dwóch dekad. Zaciskanie pasa trwa. Przyszlo nam żyć w czasach, gdy historycznie niskie bezrobocie nie jest powodem do świętowania a obaw.

Sergiusz “Sergio” Zgrzębski

pośrednik handlu nieruchomościami/przedsiębiorca prowadzący działalność pod szyldem franczyzy Keller Williams Premiere Properties, Real Estate Coach (instruktor w branży nieruchomości) w EtoP Group zrzeszającej 1200+ agentów KW w 5 biurach na zachodnich przedmieściach Chicago. Tytuł Top Agent 2018-2022 oraz złota nagroda za reprezentowanie sprzedających za 2021 rok od Keller Williams International.Ur. 12.15.1980 w Gdyni w Polsce. Absolwent Wyższej Szkoły Dziennikarskiej im M. Wańkowicza na kierunku dziennikarstwo prasowe (Licencjat) oraz Columbia College Chicago na kierunku Produkcja Telewizyjna w specjalizacji reżyseria TV (Bachelor).Dziennikarz radiowy i telewizyjny przez lata związany z Polvision TV, laureat nagrody Better Business Bureau Diogenes Award for Excellence in Media.“Public servant” czyli sługa publiczny i kandydat w lokalnych wyborach. W przeszłości wiceprezes Bensenville Community Public Library.www.sergiosellschicago.comtel. (630) 935-6135