Tydzień temu pisałam o tym, kiedy nie jest czas na spoczynek (w sieci szukaj „Kiedy nie pora przechodzić na emeryturę”). Dziś odwróćmy sytuację i rozpatrzmy, kiedy możesz sobie pozwolić na wycofanie się z rynku pracy.

Co mówią statystyki

Jeden na trzech Amerykanów nie odłożył nawet centa na emeryturę. Mimo to, jak donosi Center for Retirement Research przy Boston College, aż 90 proc. Amerykanów zaczyna pobierać świadczenia Social Security przed osiągnięciem pełnego wieku emerytalnego. Co bardziej zaskakujące, aż 42 proc. mężczyzn i 48 proc. kobiet przechodzi na emeryturę albo rentę w wieku 62 lat, czyli najwcześniej, jak tylko można, pomniejszając swoje świadczenia o 30 proc., w sumie nawet o setki tysięcy dolarów dla rodziny na przestrzeni życia.

Masz dostateczny przychód na resztę życia

Dla połowy małżeństw i 71 proc. osób samotnych Social Security zapewnia co najmniej połowę przychodu, a dla 21 proc. par i 43 proc. osób samotnych Social Security stanowi aż 90 proc. przychodu na emeryturze. Dla nich każdy dolar od Wujka Sama się liczy, więc na wczesną emeryturę ich po prostu nie stać. Ale ty możesz być w lepszej sytuacji.

Policz, ile będziesz miał przychodu po rezygnacji z pracy. Czy masz wypracowaną hojną pensję ze swego zakładu albo związków zawodowych? Na ile odsetek czy dywidend ze swoich inwestycji możesz liczyć? Ile odłożyłeś na kontach emerytalnych?

Nie zamierzasz dorabiać do emerytury

Wczesna emerytura jest permanentnie pomniejszana do 30 proc. Jeżeli myślisz, że sobie dorobisz, to dobrze się zastanów. Na każde dwa dolary zarobione ponad limit 22,320 dol. w roku 2024 potrącany ci będzie dolar emerytury. Dopiero po osiągnięciu pełnego wieku emerytalnego będziesz mógł dorabiać bez redukcji świadczeń.

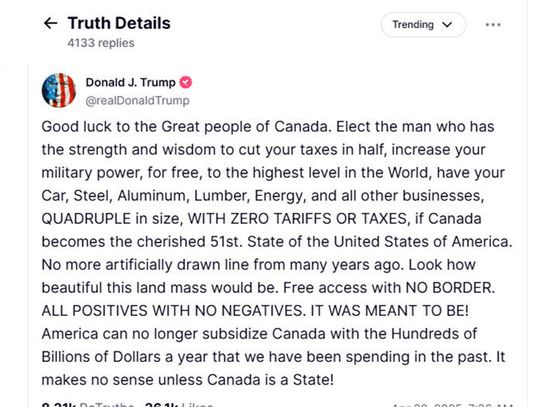

Wczesne sięgnięcie po świadczenia Social Security okazuje się błędem, bo powoduje permanentną redukcję aktuaryjną świadczeń, a dorabianie do emerytury powoduje jej pomniejszenie, gdy zarobki przekraczają roczny limit.

Co z ubezpieczeniem zdrowotnym?

Jeżeli odejdziesz z pracy, stracisz ubezpieczenie zdrowotne dla siebie i rodziny. A Medicare zacznie obejmować cię dopiero od 65. roku życia. Podobnie z małżonkiem. Jeżeli masz młodszą żonę, to nawet jeżeli ty ukończysz 65 lat i dostaniesz Medicare, ona pozostanie bez ubezpieczenia. Właśnie z powodu ubezpieczenia zdrowotnego wiele osób kontynuuje pracę.

Jaka jest alternatywa? Możesz wykupić ubezpieczenie Obamacare zgodnie z ustawą Affordable Care Act (ACA). Jest to możliwe, nawet jeśli cierpisz na istniejącą wcześniej chorobę. Cena ubezpieczenia zależeć będzie od twoich przychodów. Kalkulator Health Insurance Marketplace pozwoli ci oszacować koszt: https://www.kff.org/interactive/subsidy-calculator.

Podołasz kosztom utrzymania

Policz swoje wydatki na emeryturze. Czy będą one niższe niż obecne? Niekoniecznie, bo choć oszczędzisz na dojazdach do pracy, to zaczniesz wydawać na podróże, swoje zainteresowania czy opiekę zdrowia.

Zastanów się, jak pomniejszyć koszty utrzymania: na przykład sprzedaj zbędny drugi czy trzeci samochód, przenieś się do mniejszego domu położonego w rejonie, gdzie płaci się niższe podatki od nieruchomości. Niektórzy decydują się na powrót do Polski, gdzie koszt utrzymania jest niższy.

Twój „wskaźnik finansowej wolności”

Osoby zamożne mogą sobie pozwolić na wczesną rezygnację z pracy, nawet jeżeli nie będą miały większego przychodu, bo czerpać będą ze swojego kapitału. Czy masz inwestycje przynoszące znaczne odsetki i dywidendy? Czy uskładałeś fortunkę na kontach emerytalnych IRA czy 401(k)? Czy masz czynszową kamieniczkę?

Od przewidywanych rocznych przychodów odejmij koszt utrzymania, a obliczysz deficyt, czyli kwotę którą będziesz musiał czerpać z oszczędności. Następnie podziel twoje oszczędności przez kwotę deficytu, by wiedzieć, na ile lat starczy ci pieniędzy. Jest to tak zwany „wskaźnik finansowej wolności”. Jeżeli wynosi on 25-30, to stać cię na emeryturę. Administracja Social Security podaje, że przeciętny mężczyzna, który dożył 65 lat, żyć będzie do 84 lat, a kobieta do prawie 87 lat. 65-latek ma więc przed sobą 19 lat, a kobieta – 22 lata. Na co najmniej tyle lat powinno ci starczyć oszczędności.

Inni finansowi doradcy radzą stosowanie reguły 4 procent. Polega ona na wypłacaniu rocznie 4 procent swoich oszczędności, co zapewni, że pieniądze starczą na 30 lat lub więcej, w zależności od tego, jak skutecznie są zainwestowane.

Wygrasz z inflacją

Pamiętaj, że wydatki się zmienią. Wszystko drożeje, a twoja emerytura zakładowa z pewnością nie będzie waloryzowana. Świadczenia Social Security są podnoszone skromnie, zgodnie z Cost of Living Adjustment (COLA). Za rok 2023 COLA wyniosła 3,2 proc., w roku 2022 – 8,7 proc. Zobacz tu: https://www.ssa.gov/oact/cola/colaseries.html. Natomiast koszty posiadania domu, ochrony zdrowia, żywności rosną znacznie szybciej. Jeżeli teraz żyjesz wygodnie, co będzie za kilkanaście czy kilkadziesiąt lat?

Nie masz finansowych zobowiązań

Przejdź na spoczynek dopiero wtedy, gdy pospłacasz długi. Nie tylko kredyty konsumenckie, jak karty kredytowe, pożyczki samochodowe i studenckie, ale również pożyczkę hipoteczną. Wtedy twoje miesięczne rachunki, a więc koszty utrzymania, będą niższe.

Również upewnij się, że nikt nie polega na tobie finansowo. Twoje dzieci są wychowane, wykształcone i wyfrunęły z gniazda. Jeżeli nadal pomagasz finansowo dzieciom i wnukom, to może zabraknąć ci pieniędzy dla siebie samego.

Dojrzałeś emocjonalnie do spoczynku

Przygotowanie do emerytury polega nie tylko na zapewnieniu sobie finansowej niezależności, lecz również na przemyśleniu, czy będziesz się dobrze czuł w nowej roli.

Osoby aktywne, kochające pracę i ludzi, mogą czuć się źle same w domu. Uwolnieni z kieratu pracy i codziennych obowiązków, niektórzy czują się zgubieni. Ameriprise Financial Survey wykazał, że 37 proc. nowych emerytów tęskni za codzienną interakcją ze współpracownikami, 32 proc. ma kłopot z przyzwyczajeniem się do nowej rutyny, a 22 proc. straciło sens życia. Dlatego wielu seniorów wraca do pracy nie tyle z finansowej, lecz emocjonalnej potrzeby.

Najlepiej na emeryturze czują się osoby mające od dawna rozległe zainteresowania, bliską rodzinę i dobrych przyjaciół.

Elżbieta Baumgartner

jest autorką wielu poradników, między innymi książek pt. „Jak oszczędzać na podatkach”, „Amerykańskie emerytury”, „Jak chować pieniądze przed fiskusem”, „Jak inwestować w fundusze powiernicze” i wielu innych. Są one dostępne w D&Z House of Books, albo bezpośrednio od wydawcy: Poradnik Sukces, 255 Park Lane, Douglaston, NY 11363, tel. 1-718-224-3492

www.poradniksukces.com